ความไม่สมดุลของเศรษฐกิจโลกที่มีต่อไทย 1 (29/9/53)

ความไม่สมดุลของเศรษฐกิจโลกที่มีต่อไทย ตอนที่ 1

รศ.ดร.ชวินทร์ ลีนะบรรจง , รศ.ดร.สุวินัย ภรณวลัย

คณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์

จริงหรือที่ประเทศไทยจะก้าวไปข้างหน้าได้ต้อง “ปรองดอง” นิรโทษกรรม ยอมคนทำผิดให้เป็นคนถูก และจะถอยหลังเมื่อไม่มีโทรศัพท์ระบบ 3G ใช้ ทำไมจึงเข้าใจผิดไปได้ถึงขนาดนี้?

เศรษฐกิจไทยในอนาคตจะก้าวไปข้างหน้าได้อย่างไร พลเมืองเข้มแข็งทั้งหลายควรรู้ข้อเท็จจริงเอาไว้ เพราะแม้แต่คนขายไก่ในปัจจุบันยังรู้เศรษฐกิจมหภาคมากกว่าอดีตนักวิชาการที่เคยเป็นรัฐมนตรีเสียอีก

วิกฤตเศรษฐกิจของสหรัฐฯ ที่เรียกโดยย่อว่าเป็นวิกฤตเงินกู้ของผู้กู้ต่ำกว่าระดับ (subprime crisis) ที่เกิดขึ้นเมื่อเร็วๆ นี้และส่งผลถึงเศรษฐกิจไทยเมื่อปีที่ผ่านมา อาจกล่าวได้ว่ามีที่มาจากความไม่สมดุลของเศรษฐกิจโลก (global imbalance) ที่มีประเทศสหรัฐฯ เป็นตัวการเป็นสำคัญ

เศรษฐกิจสหรัฐฯ แม้จะมีขนาดใหญ่เป็นอันดับหนึ่งของโลก แต่ก็เป็นเศรษฐกิจที่ขาดความสมดุล เนื่องจากมีการบริโภคเกินตัวทั้งในภาครัฐและภาคเอกชนต่อเนื่องมาเป็นเวลายาวนาน ในอีกด้านหนึ่งเศรษฐกิจของประเทศอื่นๆ ในโลกก็ขาดความสมดุลเช่นกันเพราะต้องพึ่งพาการบริโภคของสหรัฐฯ เป็นตัวขับเคลื่อนผลักดัน หากไม่มีผู้ซื้อ เช่น สหรัฐฯ ประเทศที่มีขนาดเศรษฐกิจรองลงไปและเป็นผู้ขายรายใหญ่ของโลกไม่ว่าจะเป็น ญี่ปุ่น จีน เยอรมนี หรือแม้แต่ไทยจะหาใครมาซื้อสินค้าบริการที่ตนเองผลิตขึ้นมา เพราะแต่ละประเทศมุ่งเน้นการพึ่งพาการส่งออกเป็นกลไกหลักในการสร้างความเจริญเติบโตให้กับประเทศ

ความไม่สมดุลของเศรษฐกิจโลกเริ่มจะมีมากขึ้นเมื่อสหรัฐฯ มีการขาดดุลคู่แฝด(twin deficits) ทั้งในดุลงบประมาณ (budget deficit) และดุลบัญชีเดินสะพัด (current account deficit) มากขึ้นเรื่อยๆ ซึ่งเป็นการสะท้อนให้เห็นถึงการบริโภคเกินตัวของสหรัฐฯ ส่งผลให้ประเทศเจ้าหนี้ที่ได้รับเงินของสหรัฐฯ ที่ประเทศสหรัฐฯ สามารถพิมพ์ขึ้นมาเพื่อใช้ชำระราคาค่าสินค้าได้เองเริ่มไม่ไว้วางใจกระดาษที่เรียกว่า “ดอลลาร์สหรัฐ” จะมีอำนาจซื้อตามที่ระบุไว้หรือไม่ ทำให้ค่าเงินดอลลาร์สหรัฐเริ่ม depreciate มีค่าลดน้อยลงไปเรื่อยๆ เมื่อเทียบกับเงินสกุลอื่นๆ โดยเฉพาะอย่างยิ่งกับประเทศที่ตนเองเสียดุลไม่ว่าจะเป็นกับ เยน หยวน มาร์ค หรือแม้แต่บาท

การบริโภคเกินตัวในภาครัฐเกิดขึ้นเพราะรัฐบาลตั้งงบประมาณรายจ่ายมากกว่าภาษีที่จัดเก็บได้หรือที่เรียกว่า งบประมาณแบบขาดดุล เช่นเดียวกัน การใช้จ่ายเกินตัวทั้งภาครัฐและเอกชนในการบริโภคที่มากกว่าผลผลิตที่ประเทศผลิตได้จนต้องนำเข้าสินค้าและบริการจากต่างประเทศเข้ามาสนองตอบต่อความต้องการภายในประเทศที่มีอยู่จึงเป็นการขาดดุลในการค้าระหว่างประเทศ นั่นคือมีการส่งออกน้อยกว่านำเข้าจนทำให้เกิดการขาดดุลในบัญชีเดินสะพัด หรือกล่าวอีกนัยหนึ่งก็คือเป็นการยืมเงินออมของต่างประเทศในรูปของสินค้านำเข้ามาใช้เนื่องจากเงินออมที่มีอยู่ภายในประเทศไม่พอเพียงนั่นเอง

วิกฤตเงินกู้ของผู้กู้ต่ำกว่าระดับของสหรัฐฯ จึงเป็นปรากฏการณ์ที่เกิดขึ้นเมื่อการบริโภคที่มีอยู่มิได้มีพื้นฐานมาจากรายได้หากแต่มาจากการกู้ยืมเพื่อมาบริโภคของประชาชนสหรัฐฯ ที่ต้องหยุดชะงักไป คล้ายดั่งฟองสบู่ที่แตกออกเมื่อโผล่พ้นผิวน้ำ ทำให้การบริโภคเกินตัวดังกล่าวลดลงโดยฉับพลันเมื่อสถาบันการเงินของสหรัฐฯ หลายแห่งมีทรัพย์สินที่เป็นพิษ (toxic assets) ที่ก่อให้เกิดการขาดทุนจนทำให้สถาบันการเงินไม่สามารถอำนวยสินเชื่อให้ลูกหนี้เพื่อใช้บริโภคต่อไปอีกได้ ส่งผลกระทบในวงกว้างต่อทั้งเจ้าหนี้ผู้ฝากเงินและประเทศที่พึ่งพาการส่งออกรวมถึงไทยที่เป็นรูปธรรมหลายประการ เช่น การส่งออกที่ลดลง หรือการลดลงของอัตราการเจริญเติบโต จนทำให้รัฐบาลอภิสิทธิ์ต้องตั้งงบประมาณแบบขาดดุลเพื่อกระตุ้นเศรษฐกิจในปีงบประมาณที่ผ่านมา

แต่ที่น่าสนใจและสำคัญในขณะนี้ก็คือ จะมีใครบ้างไหมที่สำเหนียกว่า การที่เงินบาทมีค่า “แข็ง” หรือ appreciate กับเงินดอลลาร์สหรัฐที่มีค่า “อ่อน” หรือ depreciate นั้น เป็นปัญหาชั่วครั้งชั่วคราว หรือเป็นปัญหาในเชิงโครงสร้างอันเนื่องมาจากความไม่สมดุลของเศรษฐกิจโลก อันเป็นผลมาจากการบริโภคที่เกินตัวของสหรัฐฯ และนโยบายพึ่งพาการส่งออกและนโยบายพึ่งพาการลงทุนจากต่างประเทศของหลายๆ ประเทศ โดยเฉพาะอย่างยิ่งประเทศไทยที่นโยบายดังกล่าวดูเหมือนจะอยู่เหนือสิ่งอื่นใดแม้แต่ชีวิตคนแถวมาบตาพุด และไม่มีใครที่คิดจะเปลี่ยนแปลงมาเป็นเวลากว่า 30 ปีแล้ว จะมีใครคิดถึงปัญหาของประเทศไทยในระยะยาวเช่นนี้หรือไม่?

วิวาทะที่มีอยู่ในสังคมเศรษฐกิจในปัจจุบันในยุค “บาทแข็ง” ที่ส่งผลให้ธนาคารแห่งประเทศไทยในฐานะผู้ที่มีบทบาทรับผิดชอบโดยตรงต้องถูกวิพากษ์จากผู้มีส่วนได้เสียโดยเฉพาะอย่างยิ่งผู้ “เสีย” เช่น นักอุตสาหกรรม หรืออดีตนักวิชาการบางคนว่า ไร้ความสามารถอ่อนหัดเมื่อไม่สามารถทำให้ค่าเงินบาทอ่อนตามที่คนเหล่านั้นเคยชินได้ จึงเป็นเรื่องที่ไร้สาระสิ้นดีหากมิได้พิจารณาไปถึงปัญหาความไม่สมดุลดังกล่าวข้างต้น

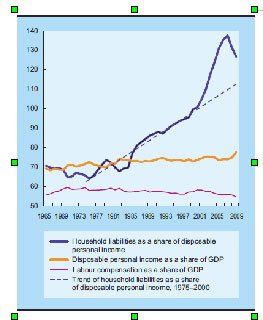

ปฐมบทของความไม่สมดุลในเศรษฐกิจโลก มีที่มาจากการบริโภคเกินตัวของสหรัฐฯ เป็นหลัก โดยการบริโภคของภาคเอกชนสูงเกินกว่าฐานรายได้ที่มีอยู่ ดังจะเห็นได้จากรายได้จากการจ้างงานคิดต่อ GDP ที่แสดงโดยเส้นล่างสุดของรูปที่ 1 ล่างซ้ายของบทความหรือรายได้หลังภาษี (disposable income) คิดต่อ GDP ที่แสดงโดยเส้นที่อยู่ถัดขึ้นมา ทั้ง 2 เส้นนี้ต่างมีระดับค่อนข้างคงที่ไม่เปลี่ยนแปลงและอยู่ต่ำกว่าเส้นหนาบนสุดที่แสดงถึงหนี้สิน

ของครัวเรือนต่อรายได้หลังภาษีที่เพิ่มขึ้นอย่างรวดเร็วในช่วงทศวรรษที่ 1980 และหักหัวลงในช่วงปี ค.ศ. 2007-8 เมื่อเกิดวิกฤตเงินกู้ต่ำกว่าระดับ ทั้งที่ก่อนหน้านั้นในช่วงปี ค.ศ. 1965-85 หนี้สินครัวเรือนดังกล่าวอยู่ในระดับที่ใกล้เคียงกับรายได้

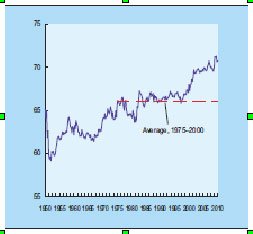

นอกจากนี้ข้อมูลการบริโภคของบุคคลในช่วงหลังๆ ระหว่างปี ค.ศ. 1980-2010 ก็มีมากกว่าค่าเฉลี่ยของการบริโภคในช่วงปี ค.ศ. 1975-2000 ดังแสดงโดยเส้นประในรูปที่ 2 ล่างขวา

ข้อมูลจากทั้งสองรูปแสดงให้เห็นว่าการบริโภคของสหรัฐฯ ที่เพิ่มขึ้นมีที่มาจากการกู้ยืมจากคนอื่นที่เพิ่มขึ้นมากกว่ารายได้ที่ตนเองมีมากขึ้น สนับสนุนสมมติฐานของการบริโภคที่เกินตัวของประชากรสหรัฐฯ อย่างชัดเจน

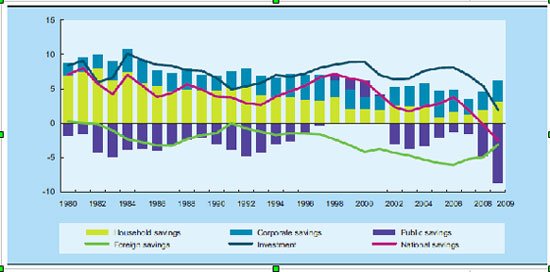

ในส่วนของภาครัฐ ภาระงบประมาณที่ขาดดุลดังแสดงโดยการออมที่เป็นลบในรูปที่ 3 ท้ายบทความโดยกราฟแท่งที่มีสีทึบและอยู่กลับหัวแสดงให้เห็นถึงการบริโภคเกินตัวที่มีมาโดยตลอด ที่สำคัญก็คือการใช้จ่ายในภาครัฐส่วนใหญ่ขาดประสิทธิภาพเพราะเงินงบประมาณส่วนใหญ่ถูกนำไปใช้ในกิจกรรมที่ไม่ก่อให้เกิดผลผลิต เช่น สงครามในอิรัก หรืออัฟกานิสถาน เป็นต้น ผลก็คือการลงทุนโดยรวมของประเทศที่แสดงโดยเส้นทึบบนสุดจะมีค่ามากกว่าการออมของประเทศอยู่ตลอดเวลาดังแสดงโดยเส้นที่อยู่ต่ำลงมา การบริโภคเกินตัวนี้มีผลทำให้ต้องพึ่งพาเงินออมจากต่างประเทศดังแสดงโดยเส้นล่างสุด

การเกิดวิกฤตเงินกู้ของผู้กู้ต่ำกว่าระดับในช่วงปี ค.ศ. 2008 เป็นต้นมาก็มีส่วนดีที่แง่ที่ทำให้เศรษฐกิจสหรัฐฯ ต้องปรับตัวลดการกู้ยืมเงินออมจากต่างประเทศลง แต่จะเป็นการปรับตัวไปสู่ความสมดุลหรือไม่ยังเป็นประเด็นที่ต้องติดตามเพราะภาครัฐยังไม่ยอมปรับตัวเหมือนภาคเอกชน

สหรัฐฯ จึงเป็นประเทศพัฒนาแล้วที่ต้องพึ่งพานำเข้าเงินทุนจากต่างประเทศแทนที่จะส่งออก ในขณะที่ประเทศที่เป็นผู้ส่งออกเงินทุนหรือประเทศผู้ให้กู้ยืมก็คือประเทศที่เกินดุลการค้ากับสหรัฐฯ แทบทั้งสิ้น ไม่ว่าจะเป็น จีน ญี่ปุ่น เยอรมนีหรือแม้แต่ไทย ที่ส่วนใหญ่เก็บกำไรหรืออีกนัยหนึ่งความมั่งคั่งจากการค้าขายของตนเองในเงินสกุลดอลลาร์สหรัฐฯ ในรูปของหนี้สินของรัฐบาลสหรัฐฯ เช่น พันธบัตร หรือ ตั๋วเงินคลัง

การขาดดุลของสหรัฐฯ จึงไม่ได้รับการแก้ไขอย่างจริงจังโดยเฉพาะอย่างยิ่งจากตัวลูกหนี้เอง เพราะเมื่อใดที่สหรัฐฯ ทำงบประมาณแบบขาดดุลก็จะมีผู้ที่เข้ามาซื้อตราสารหนี้เพื่อ finance การขาดดุลดังกล่าว ทำให้มีช่องว่างเหลือพอที่จะสามารถพิมพ์กระดาษที่เรียกว่า “ดอลลาร์สหรัฐ” เพื่อนำมาชำระค่าสินค้าจากต่างประเทศได้มากขึ้น สหรัฐฯ จึงเปรียบเสมือนชายหนุ่มรูปงามความรู้สูงที่ใช้จ่ายเงินซื้อสินค้าแบบ “ชักหน้าไม่ถึงหลัง” ที่เกินกว่ารายได้ที่มีอยู่ทุกเดือน แต่ก็จะมีผู้ขายเช่น จีน ญี่ปุ่น ไทย เข้ามาให้กู้ยืมในส่วนที่ขาด ทำให้ลูกหนี้รายนี้ไม่สนใจจะแก้ไขปัญหาการใช้จ่ายเกินตัวของตนเองตราบเท่าที่ตนเองยังสามารถกู้เพื่อมาซื้อสินค้าที่ตนต้องการได้

ประเทศผู้ให้กู้ก็ใช่ว่าจะไม่รู้ แต่ก็ใช่ว่าจะมีทางเลือก ในโลกนี้นอกจากสหรัฐฯและเงินดอลลาร์สหรัฐแล้วจะหาประเทศและสกุลเงินใดมาเป็นที่เก็บรักษาส่วนเกิน (ความมั่งคั่ง) จากการค้าได้บ้าง เพราะนับตั้งแต่การทำข้อตกลงของฝ่ายสัมพันธมิตรที่ Bretton Woods หลังสงครามโลกครั้งที่สอง เงินดอลลาร์สหรัฐได้กลายมาเป็นสื่อกลางในการแลกเปลี่ยน (medium of exchange) ระหว่างประเทศอย่างแพร่หลาย แต่ด้วยการออกจากระบบมาตรฐานทองคำและพฤติกรรมการบริโภคเกินตัวของสหรัฐฯ เองในระยะหลังๆ ได้ทำให้หน้าที่ในการเก็บรักษามูลค่า (store of value) ของเงินดอลลาร์สหรัฐเริ่มที่จะทำได้ไม่ดี

เศรษฐกิจโลกในปัจจุบันจึงขาดสมดุล เนื่องจากค้าขายด้วยเงินดอลลาร์สหรัฐ แต่ไม่สามารถเก็บความมั่งคั่งไว้ในเงินดอลลาร์สหรัฐได้

(รูปที่ 1 และ 2 ข้างต้นมาจาก UNCTAD, Trade and Development Report, 2010)

รูปที่ 3 การออมและการลงทุน (%GDP) ของสหรัฐฯ

ที่มา : UNCTAD, Trade and Development Report, 2010